Yield Farming в переводе на русский язык означает «доходное фермерство» или «фарминг». Фарминг криптовалюты применяется на платформах децентрализованных финансов (DeFi). Приложения DeFi абсолютно анонимны, не связаны с конкретными организациями, доступны любому, у кого есть доступ в Интернет. Главной идеей доходного фермерства является получение пассивного дохода на свои существующие средства.

Если говорить простыми словами, фарминг криптовалюты в DeFi — это один из способов заработка криптовалюты на криптовалюте. В большинстве случаев подразумевается вложение своих средств в протоколы на основе смарт-контрактов, которые распределяют их, выдавая кредиты другим людям под проценты. В результате поставщик средств (называемый поставщиком ликвидности) получает часть процентного дохода.

В доходном фермерстве уже появилось множество стратегий разной степени сложности. Профессионалы постоянно перемещают активы между разными рынками, чтобы увеличить прибыль до максимума. Это настоящая конкуренция, где каждый ищет наиболее выгодный путь и скрывает его от остальных.

Как работает Yield Farming?

Yield Farming как правило осуществляется при помощи ERC-20 токенов на блокчейне Ethereum, и вознаграждения выплачиваются тоже одним из ERC-20 токенов. В будущем, возможно, мы увидим доходное фермерство и на других блокчейнах — сейчас это определенный тренд, который набирает обороты.

Фарминг криптовалюты в DeFi (Yield Farming) можно сравнить со стейкингом по некоторым признакам — пользователь блокирует свои средства и, чем дольше он их держит и чем больше их объем, тем больше он получает итогового вознаграждения. Однако с технической точки зрения все устроено по-другому. В основе лежат так называемые пулы ликвидности. Поставщики ликвидности (LP) вносят в них средства, другие могут ими пользоваться на определенных условиях.

Ликвидность в экономике — свойство активов быть проданными быстро и по цене, близкой к рыночной. Различают высоколиквидные, низколиквидные и неликвидные активы.

Пул ликвидности — это удерживающий средства смарт-контракт. За предоставление ликвидности он выплачивает пользователям вознаграждение. Они применяются для обеспечения торговой активности (трейдинга) и интенсивно используются децентрализованными биржами обмена (DEX).

Как правило, «фермеры» активно перемещают средства между протоколами в поисках высокой прибыли. Поэтому DeFi платформы начинают предоставлять дополнительные стимулы, чтобы из них как можно меньше выводили ликвидность.

В конечном итоге заработок зависит от условий и возможностей конкретного протокола, а также от того, какую стратегию выбрать и насколько точно ей следовать. Перед тем, как начинать работать с DeFi, следует подробно ознакомиться с нюансами работы и изучить децентрализованные протоколы ликвидности. Основное правило — всегда держать руку на пульсе и не терять возможность контролировать инвестиции.

Платформы Yield Farming

На данный момент уже существует довольно много пулов ликвидности, которые выплачивают вознаграждение в различных токенах. Новые и невероятно сложные стратегии «доходного фермерства» возникают довольно быстро. Но все они основаны на том, что поставщик ликвидности вкладывает средства в пул ликвидности и получает взамен вознаграждение.

Итак, расскажем о наиболее известных площадках предлагающих фарминг криптовалюты (Yield Farming):

1inch Exchange — Это децентрализованный агрегатор бирж (DEX). Он создан для объединения всех крупных DEX в одну сеть с ликвидностью и ценами, что позволяет легко заключить лучшую сделку. Сервис позволяет обменивать любые токены блокчейна Ethereum друг на друга.

Для того, чтобы обменять токены друг на друга, или купить какой-либо токен за Эфириум, нужно просто подключиться к платформе через свой Ethereum кошелек (например, MetaMask) и осуществить сделку. Но не забудьте позаботиться заранее о газе, без него это не работает.

На момент написания обзора, сервис поддерживает такие кошельки как MetaMask, MyEtherWallet, WalletConnect, WalletLink, Portis, Ledger. В ближайшее время планируется добавить поддержку Torus, Formatic, Bitski, Authereum, UniLogin.

Особенности платформы 1inch:

- Биржа 1inch предлагает ликвидность и курсы обмена multi-dex на одной платформе.

- 1inch не хранит никаких средств клиента. Все средства хранятся в кошельках ERC20 пользователя.

- Пользователи контролируют свои активы. Для того, чтобы продать и купить свои монеты, они принимают решение о торговле.

- Нет необходимости в верификации личности KYC, нет необходимости создавать учетную запись, вы можете просто привязать Web3 кошелек и начать торговать.

- Низкая вероятность атак хакеров, потому что 1inch не имеет резервов.

1inch не взимает комиссии за вывод. Поскольку биржа не вносит средства, снятие средств или связанные с ними выплаты не производятся. 1inch не взимает никаких комиссий за покупку, но плата за газ присутствует. Поскольку любая транзакция выполняется в сети Ethereum, все транзакции включают комиссию за газ.

Также платформа имеет свой токен, под названием «CHI Gastoken». Он предназначен для оплаты транзакционных издержек на 1inch. Если пользователи выберут оплату токенами CHI, транзакции станут на 42% выгоднее. Название токена было вдохновлено легендарным «1inch punch» Брюса Ли, воплощением эффективности боевых искусств, и призвано символизировать эффективность в крипто-индустрии. Купить токен CHI можно здесь же, обменяв его на ETH, или же заранее купить на бирже, например, такой как MEXC.

Несомненно, экономия на газе, делает данную платформу одной из лучших предложений на рынке. Кроме того, на платформе можно заниматься майнингом ликвидности, или как еще говорят фармингом криптовалюты. Во вкладке «Farming» выбираете пару токенов (на данный момент это — 1INCH-ETH, ETH-DAI, ETH-USDC, ETH-USDT и ETH-WBTC) и делаете ставку. Процент доходности для каждой пары разный — выбирайте, что будет выгоднее, именно для вас.

Biswap — Первый DEX на Binance Smart Chain с трехтипной реферальной системой и самыми низкими комиссиями в отрасли. Biswap стремится стать эталоном для платформ DEX, а также обеспечить истинную ценность, справедливость и инновации для децентрализованных финансов с помощью высококачественных продуктов и услуг. Biswap — это быстрый и безопасный DEX, где каждый может обменять и заработать токены.

Биржа Biswap состоит из нескольких разделов, таких как:

- Biswap Exchange — это автоматизированный маркет-мейкер (AMM), который позволяет пользователю обменивать два токена в сети Binance Smart Chain. Ликвидность, предоставляемая бирже, поступает от поставщиков ликвидности (LP), которые размещают свои токены в пулах ликвидности. Взамен пользователь получает токены LP, которые можно использовать в фарминге. Когда производится обмен, взимается комиссия 0.1%, из которых 0.05% принадлежит поставщикам ликвидности, а вторые 0,05% используется для сжигания токенов BSW. В будущем Biswap может увеличить комиссию за обмен.

- Biswap Farms стимулирует многие пары ликвидности и предлагает поставщикам размещать свои токены LP на фермах. Перейдя в раздел «Farms», пользователь видит монеты для фарминга криптовалюты. Вторая колонка демонстрирует годовые проценты. В нижней части окна видим курс монеты BSW. Желающие могут попробовать фарминг криптовалюты, тем более что проценты очень даже заманчивые.

- Biswap Launchpools — это своего рода альтернатива майнинга на данной площадке. Вкладывая токены BSW, вы добываете данную криптовалюту. Доходность на данный момент составляет около 600% и это самый популярный раздел на данном сайте. Именно в этой вкладке все пытаются разбогатеть. Для того, чтобы вложить свои BSW, вам необходимо их первоначально обменять на вкладке «Exchange». Для обмена можно использовать кошелек MetaMask. После того, как вы выменяли BSW токены, возвращаемся к разделу «Launchpools» и пополняем фармилку на необходимое количество токенов.

- IDO Launchpad — Покупайте новые токены непосредственно для BSW на Bswap. Максимизируйте свою прибыль, участвуя в первоначальных предложениях DEX.

- NFT Launchpad — Участвуйте в первоначальной продаже NFT, с помощью которых вы сможете играть и зарабатывать в предстоящей игре от Biswarup — Squid NFT World!

Также на сайте есть раздел GameFi для предстоящих игр, а также лотерея. Проект прошел аудит от Certik, а также сотрудничает со многими известными платформами. Постоянно проводится сжигание токенов BSW, что позволяет удерживать цену токена и увеличивать капитализацию.

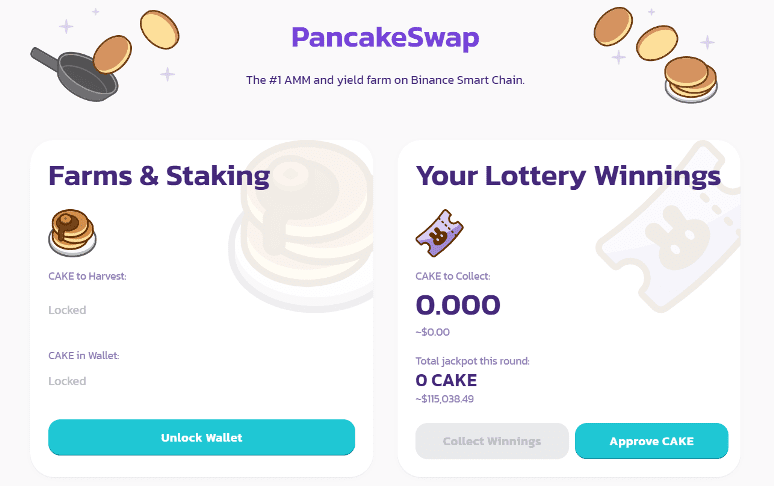

PancakeSwap — Это децентрализованная биржа DEX, предназначенная для обмена токенов BEP-20 на Binance Smart Chain. PancakeSwap использует модель автоматического маркет-мейкера (AMM), в которой пользователи торгуют против пула ликвидности. Такие пулы наполняются средствами пользователей. Они вносят их в пул, получая взамен токены поставщика ликвидности (или LP). Они могут использовать эти токены для возврата своей доли плюс часть торговых сборов.

PancakeSwap похож на UniSwap и SushiSwap работающие на Ethereum. Главная задача подобных площадок, это организация анонимного обмена используя собственные токены, которые так же дают возможность принимать участие в разнообразных программах получения специальных наград (фарминге новых монет или покупке их на старте продаж, а также возможность принимать участие в голосованиях).

Для того что бы пользоваться данной площадкой, необходимо подключиться используя свой кошелек. Многие функции после перехода на сайт недоступны, пока вы не нажмете на кнопку «Разблокировать кошелек». И уже после нажатия на эту кнопку, вы встретите несколько вариантов подключения: MetaMask, Trust Wallet, WalletConnect, Binance Chain Wallet и другие варианты.

ВАЖНО! Для совершения всех операций по обмену необходимо будет оплачивать комиссию сети BSC при помощи токена BNB в сети BEP20 , которая по сравнению с ETH мизерная. Стандартный токен BNB работает в сети BEP2, но при переводе с биржи может быть сконвертирован в BEP20. Если у вас уже есть BNB в сети BEP2 , то добавьте токен Binance Smart Chain (BNB в BEP20) в основной список и произведите свап внутри кошелька.

Этот своп очень подходит тем, кто держит монеты на кошельке (после обмена деньги остаются в кошельке). То есть, вам не нужно будет переходить на биржу, чтобы продать, а затем выводить на свой кошелек. Подробное описание проекта PancakeSwap.

Если вы хотите использовать фарминг криптовалюты на PancakeSwap, перейдите в раздел «Farms», где вы найдете самые высоколиквидные пары, с меньшим риском. Выберите пару, где APR вас устраивает (APR — годовая процентная доходность) и нажмите «Add Liquidity». Для предоставления ликвидности у вас должно быть равноценное количество 50% одного и 50% другого актива, плюс немного BNB в качестве комиссии (точное значение покажет кошелёк).

Uniswap — Это децентрализованный обменный протокол (DEX). Он позволяет пользователям обмениваться токенами, не доверяя их никому на хранение.

На Uniswap есть две главные стороны — покупатели и провайдеры ликвидности. С первыми всё понятно: они подключают свои криптовалютные кошельки (чаще всего это MetaMask), выбирают нужную монету, указывают желаемый объём покупки, выставляют стоимость газа для проведения свапа, платят комиссии и получают новые монеты.

В то же время провайдеры ликвидности дают возможность трейдерам менять между собой монеты и зарабатывают на этом. Стать провайдером ликвидности может любой: для этого нужно предоставить определённый токен и эквивалентный объём эфиров по текущему курсу платформы. То есть по сути нужно наполнить уже упомянутую ячейку, из которой будут брать токены других пользователи. Это называется фарминг криптовалюты.

Зарабатывают провайдеры ликвидности на комиссиях — с каждой сделки им отчисляется 0.3 процента от торгового объёма. Это стимулирует провайдеров делиться токенами и обеспечивать нормальную работу платформы. Поставщики ликвидности получают комиссии от всех сделок, проведенных в том пуле, в который они вложились. Каждый пул — это определенная торговая пара.

Токены ликвидности, создаются по адресу провайдера пропорционально тому, сколько ликвидности было внесено в пул. Токены ликвидности сжигаются, когда пользователь хочет получить предоставленную им ликвидность плюс комиссии, которые были накоплены, пока его средства были заблокированы.

Curve Finance — Децентрализованный обменный протокол, разработанный в первую очередь для стейблкоинов. Дает возможность совершать намного более выгодные, чем на той же Uniswap, обменные операции со стейблкоинами. Как и везде, поставщики ликвидности вознаграждаются. В качестве награды используется нативный токен CRV.

Особенности Curve в том, что пользователи не подвержены проскальзыванию цен, которые обычно происходят при торговле стейблкоинами на DEX. В отличие от Uniswap, Curve размещает активы на Compound, когда они не торгуются, и отдает эту доходность поставщикам ликвидности.

Для пользователей, пытающихся обменивать стейблкоины, такие как Dai и USDC, децентрализованно, Curve может уменьшить проскальзывание. Это достигается за счет адаптации новых вариаций bonding curves. Помимо возможности совершать высокоэффективные свопы, это полезно для поставщиков ликвидности, которые хотят получать сверхприбыль, полученных через Compound, без необходимости держать на рынке более волатильные активы.

Фарминг криптовалюты (Yield Farming) на Curve Finance практически не отличается от других платформ. У Curve Finance также есть свой токен CRV, который обеспечивает ликвидность за счет торговли стейблкоинами, а значит, и прибыль от нее. Подробнее о проекте Curve.

Sushi — Проект от создателей децентрализованной биржи Uniswap, по сути ее усовершенствованная версия с расширенным функционалом. Пользователь может внести ликвидность в пул и получить вознаграждение в виде токенов SUSHI. Этот процесс аналогичен тому, который происходит в Uniswap, но ключевое отличие заключается в том, что токены SUSHI позволяют продолжать зарабатывать часть от прибыли протокола, даже если вы больше не станете предоставлять ликвидность.

Для того, чтобы простимулировать пользователей создавать ликвидность на SushiSwap, а не на Uniswap, была разработана схема поощрения. В случае с Uniswap поставщики получают торговые сборы пула только тогда, когда их средства находятся в пуле. Но стоит им забрать ее, как пассивный доход прекращается. Кроме того, по мере развития протокола и увеличения торговых оборотов доход становится все более разбавленным, так как к проекту присоединяются крупные инвесторы, майнинг-пулы, венчурные фонды и т.д.

Используя фарминг криптовалюты (Yield Farming) на SushiSwap можно получать вознаграждение (токены SUSHI) за предоставление ликвидности. Однако, в отличие от Uniswap, ранние пользователи считаются самыми значимыми участниками протокола, поэтому, даже выведя средства обратно, они продолжат получать вознаграждение. Тем не менее, следует понимать, что это вознаграждение также будет постепенно разбавляться, если не продолжать поставлять ликвидность.

Последний предоставляет двойную награду, чтобы пользователи старались в первую очередь вкладывать средства именно в него. В дальнейшем, если проект будет успешно развиваться, то сообщество может проголосовать за запуск новых пулов или изменение значимости любого из них.

Чтобы проект был более стабильным и жизнеспособным, 10% от каждого распределения SUSHI откладывается в фонд. Средства из фонда используются для оплаты труда разработчиков, проведения аудитов безопасности и будущие инновации. Подробнее о проекте SushiSwap.

Yearn Finance — Агрегатор кредитных протоколов (Compound, Aave и т. д.). Платформа предоставляет целый комплект финансовых услуг, от торговли до страхования. Одна из особенностей данной системы Yield Farming — это оптимизация прибыли благодаря автоматическому поиску наиболее выгодного кредитного протокола в каждый момент времени.

Площадка позволяет торговать токенами DAI, USDC, USDT TUSD и sUSD с кредитным плечом до 1000x с начальной предоплатой или с плечом до 250x без какой-либо начальной платы. После перевода пользователями крипто-активов на адреса контрактов платформы происходит их конвертация в локальные токены, которые затем используются в других сервисах, предоставляющих процентный доход по депозитам.

С помощью механизма мульти-токеновых ставок пользователи Yearn Finance также могут получить YFI, нативный токен проекта, позволяющий принимать участие в его управлении. YFI не предусматривают какого-то процентного вознаграждения, но позволяют голосовать по важным для Yearn Finance вопросам. Все управление осуществляется держателями YFI, получающими их в качестве вознаграждения за предоставление ликвидности.

YFI является токеном управления платформы. Актив распространяется только среди пользователей, которые используют фарминг криптовалюты и предоставляют ликвидность с помощью yToken. То есть вы делаете ставки и получаете проценты. Любые изменения осуществляется с помощью сетевых предложений и голосования. Право голоса имеет каждый держатель токенов YFI. Подробнее о проекте Yearn Finance.

Compound — Платформа, на которой пользователи могут предоставлять кредиты или брать займы в девяти различных криптовалютах, за что получают токены проекта COMP.

С помощью этих токенов пользователи Сompound могут принимать решения относительно его будущего развития. Другими словами, происходит раздача условных «акций» проекта Compound тем, кто предоставляет ликвидность площадке, а также тем, кто берет кредиты на ней. Это во многом соответствует концепции SAFG («простое соглашение о возможности в дальнейшем получить право на управление») как логичное развитие других принципов раздачи токенов — SAFE и SAFT.

Compound используется во многих других проектах как вспомогательный инструмент. Использовать фарминг криптовалюты и поставлять ликвидность в пул может кто угодно обладающий кошельком Ethereum. Процентные ставки, как и в других аналогичных протоколах, корректируются самостоятельно в зависимости от спроса и предложения на конкретные активы. Нет никаких заранее определенных сроков (например, 90 дней) вы можете снять деньги или погасить их в любое время. Подробнее о проекте Compound.

Synthetix — Протокол для создания синтетических активов. Любой пользователь может заблокировать в смарт-контракте свои криптовалюты (или другие активы из списка поддерживаемых) и создать равноценное количество синтов (синтетических активов). Вспомогательным токеном служит SNX.

Синты удобны тем, что можно с их помощью токенизировать даже фиатные валюты или драгоценные металлы, чтобы управлять ими на децентрализованной основе. Токены SNX чеканятся, когда владельцы SNX ставят их в качестве залога в децентрализованном приложении Mintr, для взаимодействия с контрактами Synthetix. В настоящее время Synthetix находится под 800% — ным коэффициентом обеспечения, хотя в будущем он может быть повышен или понижен за счет механизмов управления общинами.

Игроки SNX берут на себя «долг», когда они создают узлы обеспечения. Этот долг может увеличиваться или уменьшаться независимо от их размера. Оригинальная чеканная стоимость, основана на обменных курсах и поставках внутри сети. Например, если 100% в системе составляли синтетические биткоины (sBTC), которые вдвое снизились в цене, то долг в системе сократится вдвое, и долг каждого игрока тоже уменьшится вдвое. Это означает, что в другом сценарии, где только половина токенов по всей системе были sBTC. Если BTC удвоится в цене, общий долг системы и каждый долг стейкера — увеличится на четверть.

Таким образом, SNX-стейкеры выступают в качестве объединенного контрагента для всех синтетических бирж. Стейкеры берут на себя риск общий долг в системе. У них есть возможность хеджировать этот риск, принимая позиции, внешние по отношению к компании. Принимая на себя этот риск и позволяя торговать на Synthetix, биржевые стейкеры получают право на комиссионные сборы, генерируемые системой. Подробнее о проекте Synthetix.

Maker — Платформа, которая позволяет создавать стейблкоин DAI, курс которого алгоритмически привязан к доллару США. Пользователь может открыть собственное хранилище на децентрализованной кредитной платформе, затем заблокировать там активы в качестве залога (поддерживаются многие токены ERC-20, включая токенизированный биткоин wBTC).

На основе заблокированного залога участник генерирует DAI, и со временем этот долг приносит проценты. Конкретная ставка устанавливается участниками — держателями токенов MKR.

Чтобы стилизованная система функционировала стабильно, требуется механизм привязки на непредвиденные случаи. Стабилизация цены выполняется при помощи различных стимулов. Так, если стоимость монеты не опускается ниже 1 доллара, появляется естественный рост со стороны покупателей. Они могут выкупить свой залог дешевле. Это приводит к тому, что цена денежной единицы повышается. Если стоимость токена становится выше 1 доллара, это приводит к повышению спроса на создание залоговых позиций. Затем выполняется реализация монет Dai, что позволяет получить прибыль. Подробнее о проекте Maker.

Aave — Протокол для децентрализованных займов и депозитов Yield Farming. Поддерживает автоматическую коррекцию процентных ставок. В обмен на свой залог участник получает aTokens, которые сразу начинают приносить процентный доход. Также Aave один из первых проектов, внедривших технологию беззалоговых флеш-кредитов.

У сервиса есть две главных функции: создать условия для заключения контракта и отследить его выполнение. Сервис анонимный, кредитор не получает информацию о заемщике. Чтобы избежать невыплат, используется технология обеспечения смарт-контрактов, при которой токен LEND используют в качестве залога.

С помощью Aave Market потребители могут использовать широкий спектр активов в цифровой валюте. Вкладчики обеспечивают ликвидность на рынке для получения пассивного дохода, в то время как заемщики могут брать ссуды с фиксированными или переменными процентными ставками.

В некоторой степени протокол Aave похож на Compound и другие платформы DEFI, но данный сервис поддерживает необеспеченные кредиты, «переключение ставок», флэш-займ и некоторые уникальные виды обеспечения. Кредитный пул Aave использует фарминг криптовалюты и принимает 18 цифровых активов.

Фиксированные ставки дают возможность инвесторам просчитать степень риска. Идея заключается в том, чтобы обеспечить базовую фиксированную ставку заимствования с помощью Оракула. Сервис будет извлекать ставки заимствования нескольких кредитных платформ и генерировать репрезентативную среднюю ставку, которая затем будет использоваться в качестве базовой линии в пуле. В условиях достаточной ликвидности платформа предлагает, как фиксированные, так и переменные займы по конкурентоспособной ставке. Пользователи смогут легко выбирать один из режимов и переключаться между ними в любое время. Подробнее о проекте Aave.

Balancer — Протокол, похожий по функционалу на Uniswap, основанный на концепции пула ликвидности. Отличается тем, что с его помощью пользователи могут сами управлять распределением токенов в пуле, в то время как Uniswap самостоятельно делит вложения по принципу 50 на 50. Поставщики ликвидности Yield Farming получают за свою работу комиссионные сборы от обменных операций.

Пулы Balancer — Это пулы ликвидности, в которых любой может использовать фарминг криптовалюты и, следовательно, добавлять ликвидность в протокол. В отличие от других пулов ликвидности в пространстве DeFi, пулы балансировщиков не требуют, чтобы вы делили всего два токена. Вместо этого в вашем распоряжении до восьми токенов. Например, пул может иметь 30% DAI, 30% LINK, 30% MKR и 10% WETH, в то время как другие пулы могут поддерживать, скажем, только 60% USDC и 40% MKR.

Balancer использует интеллектуальную маршрутизацию заказов (SOR), чтобы обеспечить лучшие ставки и возможные торговые цены. Балансирующие пулы подобны индексным фондам. Только на этот раз, вместо того, чтобы платить за услуги по управлению портфелем, вы фактически получаете деньги за предоставление ликвидности.

В целом, Balancer позиционирует себя как мощный инструмент для автоматизации маркетинга и снижения комиссий за транзакции для различных криптовалют. Он лидирует на рынке пулов ликвидности благодаря способности создавать n-мерные пулы ликвидности, что является первым рынком. Благодаря своей уникальной формуле, которая отрицает и активно препятствует большим комиссиям, Balancer создал децентрализованный проект, который потенциально может стать самодостаточной системой с акцентом на сообщество. Подробнее о проекте Balancer.

Помимо перечисленных площадок, существуют и другие пулы Yield Farming, которые можно посмотреть на портале CoinMarketCap.

Перспективы Yield Farming

Фарминг криптовалюты или Yield Farming стал закономерным этапом эволюции криптовалютной экосистемы. Однако дальнейшая его судьба, как и всех направлений DeFi, напрямую связана с обеспечением надежной кибербезопасности. Это важно и с точки зрения инвесторов, которые вкладываются в инфраструктуру.

Наблюдается также тренд на интеграцию различных платформ в DeFi, которые тем самым помогают друг другу развиваться. Так, внутренние токены и «синтетические» токены (сTokens) Compound стали использоваться в Uniswap. А сразу три проекта — Synthetix, Curve и Ren — запустили совместный пул, предоставляющий ликвидность в виде токенизированных биткоинов.

Также за короткий период на рынке начали появляться страховые продукты, ориентированные на участников Yield Farming, как, например, у Nexus Mutual. По этой причине нельзя сказать, что Yield Farming — это краткосрочный тренд. Фарминг криптовалюты наоборот только начинает развиваться, и возможности пассивного заработка будут только возрастать.

Однако не стоит забывать о серьезных рисках, которые сопровождают вообще любую новую технологию. В данном сегменте рынка, скорее всего, будет обнаружено множество уязвимостей. Некоторые, из которых могут привести к потере средств пользователей, а вернуть их невозможно из-за технических особенностей блокчейна — все транзакции необратимы.

Вообще доходное фермерство Yield Farming нельзя назвать простым способом заработка. Доходность меняется каждые несколько секунд в зависимости от состояния рынка. Никогда нельзя знать заранее, какой она будет, и сколько вы заработаете. Сегодня ставка может быть очень высокой, а завтра очень низкой. Кроме того, с законной точки зрения DeFi платформы — не самое безопасное место для вложения денег. Они никем не регулируются и обычно не предоставляют страховку на случай потери средств.